در دنیای معاملات آنلاین، افرادی کمی دوست دارند که درباره ریسک حرف بزنند. آیا باید این دسته افراد را سرزنش کرد؟ ریسک به اندازه صحبت درباره فرصت های سودآور جذاب نیست. اما ریسک و مدیریت ریسک بخش مهمی از ترید کردن در بازار فارکس و سایر بازار ها از جمله ارز دیجیتال است و از طرفی دیگر ابزاری است تا بتوانید تصمیمات معاملاتی بگیرید.

در این نوشته کوتاه به توضیح اهمیت مدیریت ریسک برای تریدر های آنلاین و توضیح یک سری استراتژی ها که سرمایه گذاران در رویارویی با ریسک های بازار می توانند از آن ها استفاده کنند، می پردازیم.

مدیریت ریسک چیست؟

به عبارت ساده، مدیریت ریسک روشی است که به کمک آن سرمایه گذاران می توانند پیش از پذیرش یا رد آن، ریسک را برای تصمیمات مختلف معاملاتی ارزیابی، تحلیل و شناسایی کنند.

هر باری که یک سرمایه گذار ریسک درگیر در سرمایه گذاری های مختلف را پیش از تصمیم گیری بررسی می کند، مدیریت ریسک به میان می آید.

البته، ریسک یک موضوع سلیقه ای است. برخی افراد مفهوم بانجی جامپینگ را در معاملات وحشتناک می دانند در حالی که دیگران نظرشان این است که جذابیت آن ارزش ریسکی آن را دارد.

سرایه گذاران باید میزان تحمل ریسک، هدف سرمایه گذاری خود را پیدا کنند و طبق آن پیش بروند.

ریسک مدیریت نکردن ریسک

هیچ گاه اهمیت مدیریت ریسک را دست کم نگیرید. محاسبات نادرست در مدیریت ریسک می تواند تاثیرات مهمی بر یک تریدر فردی یا یک تریدر مربوط به گروه خاص وارد کند. مثال تاریخی می خواهید؟!

محاسبات نادرست میزان ریسک توسط کمپانی های مالی یکی از فاکتور های مهم در رکورد اقتصادی سال 2008 بود. با فهمیدن و ارزیابی ریسک، می توانید تصمیمات محاسبه شده تری را در رابطه با سرمایه گذاری های مختلف بگیرید و می توانید پتانسیل سرمایه گذاری خود را به بیشترین حد برسانید در حالی که از زیان بالا جلوگیری می کنید.

ابزار های مختلف با ریسک های متفاوت

به طور سنتی، برخی از ابزار های قابل ترید به چشم “ریسکی تر” نسبت به دیگران دیده می شوند. برای نمونه CFD سهام از قدیم از چشم سرمایه گذاران به عنوان ابزاری ریسکی تر نسبت به CFD کالا بوده است؛ از طرفی یک سری از دارایی ها هم هستند که از آن ها با نام safe haven به معنای بهشت امن یاد می کنند چرا که به آن ها به چشم ابزاری پایدار تر نگاه می شود.

از جمله چنین ابزاری می توان به طلا یا ین ژاپن اشاره کرد که از گذشته هنگامی که بازار به حالت ناپایدار و مبهم در می آمده است، شروع به رشد می کرده اند.

اصلا چرا برخی سرمایه گذاران ابزار های ریسکی تر را انتخاب می کنند؟ چون از گذشته سوددهی بیشتری داشته اند.

اما آیا این به این معناست که طلا همیشه در زمان ابهام در بازار رشد می کند؟ البته که نه. این موضوع تئوری و سلیقه ای است. به شما بستگی دارد که آیا آن را می پذیرید یا خیر.

چگونه ریسک را کاهش دهیم؟

پاسخ شفافی به این پرسش که چگونه می توانیم ریسک را کاهش دهیم، وجود ندارد ولی تئوری و استراتژی های زیادی وجود دارد که سرمایه گذاران می توانند برای مدیریت بهتر ریسک از آن استفاده کنند.

وابستگی میزان سرمایه گذاری به میزان سرمایه

به یاد داشته باشید که میزان سرمایه ای که دارید تا حد زیادی مشخص کننده میزان تحمل ریسک شماست. چرا؟ چون هیچ تریدری، حتی حرفه ای ترین و با تجربه ترین تریدر ها موفقیت 100 درصدی در معاملات خود ندارند. هنگامی که زیان رخ می دهد، می بایست اعتبار کافی در حساب خود داشته باشید تا بتوانید به ترید ادامه دهید. به همین دلیل است که برخی تریدر ها یک محوده ای را برای هر ترید خود و فقط درصدی از سرمایه خود را تعیین می کنند. با این کار آن ها می دانند که حتی اگر در برخی ترید ها شکست بخورند، همچنان شانس ادامه دادن را دارند.

جلوگیری از زیان (Stop Loss)

جلوگیری از زیان یک دستور بازار است که به شما امکان محدودسازی میزان ضرر را می دهد. شما به سادگی یک نرخ را تعیین می کنید که مایل هستید در آن نرخ معامله شما به طور خودکار بسته شود. جلوگیری از زیان ابزار بسیار خوبی است که کمک می کند تا از زیان های شدید جلوگیری شود. تریدر هایی که ترید های مختلفی انجام داده اند و نمی توانند لحظه به لحظه ترید هایشان را پیگیری کنند می توانند از این قابلیت استفاده کنند. برای مثال فرض کنید که می خواهید اتریوم های خود را بفروشید. تعیین می کنید که در صورتی که قیمت اتریوم به 200 دلار (یک مقدار کم) رسید، به طور خودکار معامله انجام شود تا زیان نکنید.

تنوع سرمایه گذاری

یکی از سریع ترین روش ها برای کاهش ریسک تنوع در سرمایه گذاری است. با سرمایه گذاری در ابزار های سرمایه گذاری مختلف، سهام، کالا، واحد پولی می توانید با پخش کردن سرمایه خود ریسک را کاهش دهید.

تناسب ریسک و پاداش

تناسب ریسک به پاداش به سرمایه گذار ها این امکان را می دهد تا بازگشت برآورد شده یک سرمایه گذاری را با میزان ریسک درگیر در رسیدن به آن میزات بازگشت را مقایسه کند. چگونه محاسبه می شود؟ میزانی که سرمایه گذار در صورتی تغییر ناگهانی قیمت زیان می کند (ریسک) را بر سودی که سرمایه گذار انتظار دارد تا وقتی به آن نقطه رسید داشته باشد (پاداش) تقسیم می کنید.

اما تناسب ایده آل کدام است؟ پاسخ بستگی به نظر سرمایه گذار دارد.

بازگشت مورد نظر

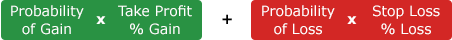

بازگشت مورد انتظارمیزان سود یا زیانی است که یک سرمایه گذار در یک سرمایه گذاری انتظار دارد. با مقایسه میزان بازگشت ها در هر سرمایه گذاری شما می توانید بررسی کنید که کدام یک برای شما بهتر است. می خواهید بدانید که بازگشت مورد نظر چگونه محاسبه می شود؟

برای آگاهی از آخرین نوشته ها، خبر ها و تحلیل های کوتاه به کانال تلگرام پی98 بپیوندید.